发布时间:2023.10.09

发布时间:2023.10.09

浏览次数:407

浏览次数:407

Top10企业数据,揭秘美妆行业的未来。

沸沸扬扬的“花西子79元眉笔”事件,让舆论的焦点再次回到“国货美妆”身上。

“便宜大碗”、“大牌平替”还是国货美妆的主流趋势吗?2023年上半年,化妆品类商品零售额为2071亿元,同比增长8.6%,创下近五年来历史最高点。行业加速回暖,支撑国货美妆增长的内在动力是什么?

亿邦动力通过盘点国内营收TOP10的美妆企业半年报,试图梳理出行业主流趋势和基本共识,找到支撑企业增长的内在动因。

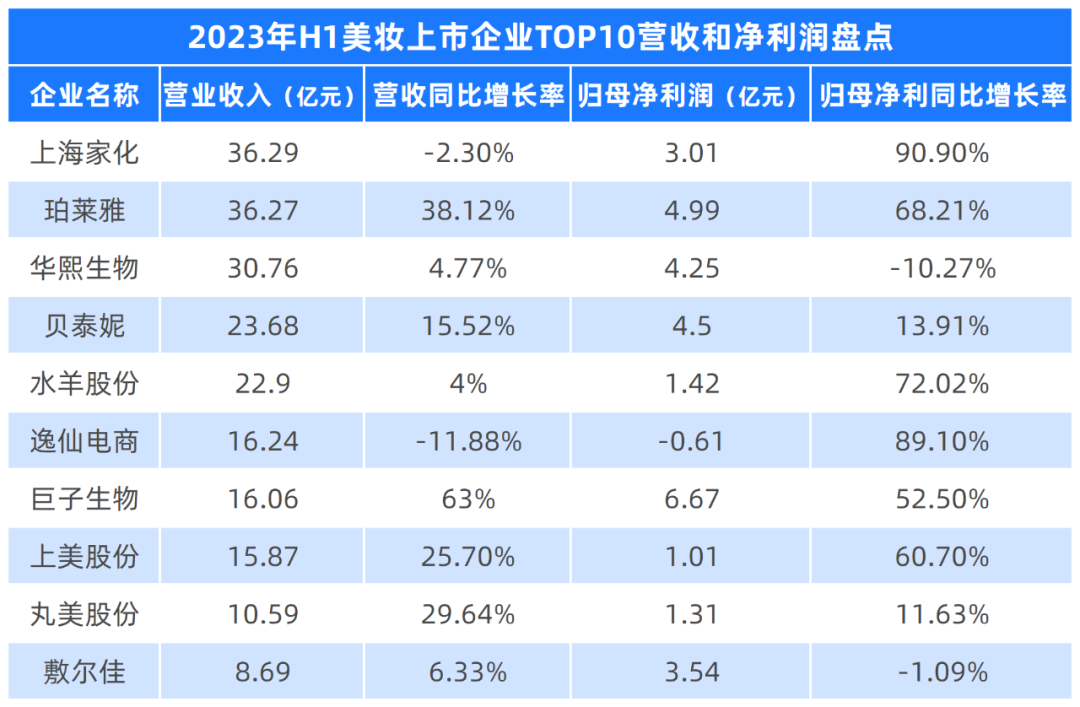

2023年上半年,营收超30亿的美妆企业包括上海家化、珀莱雅和华熙生物;营收超20亿的有贝泰妮和水羊股份;超10亿元的包括逸仙电商、巨子生物、上美股份和丸美股份。另外需要提到的是,今年8月上市的敷尔佳,以上半年8.69亿元的营收跻身TOP10,排在第10。

从营收增幅来看,8家取得正增长,2家为负增长。其中,增速前三的分别是巨子生物增长63%、珀莱雅增长38.12%和丸美股份增幅29.64%;营收负增长的是上海家化和逸仙电商,前者下降2.3%,后者则下降11.87%。

从赚钱能力上看,十家美妆上市企业,9家赚钱,仅有逸仙电商还在亏损;最赚钱的是巨子生物,上半年归母净利润达到6.67亿元,同比增长52.5%;其次是珀莱雅的4.99亿归母净利润,同比有68.21%的增长。

从美妆上市企业TOP10的营收增长和经营策略来看,国货美妆正在呈现出一些主流趋势和共识:

第一,核心品牌和大单品是企业经营的基本盘。在此基础上,各家都在寻找“第二增长曲线”,通过切入细分人群和细分品类的市场机会,塑造新品牌。

第二,电商渠道,尤其以抖音为代表的直播电商,对品牌营收增长的贡献显著。与此同时,企业也开始重新探索多元化的线下经营渠道。

第三,为建设中高端品牌形象和扩大知名度,大多数企业开始在营销和研发上“双向发力”。塑造“研发实力”,既是品牌营销新策略,也是“真金白银”的投入结果。

01“大单品”是美妆品牌基本盘 “第二增长曲线”是可选项

盘点今年上半年美妆上市公司的财报,可以发现,“核心品牌”和“大单品”是当前美妆企业保持稳定增长的基本盘。如贝泰妮、珀莱雅、巨子生物、华熙生物、上美集团等美妆企业,均呈现出这一趋势。

今年上半年,贝泰妮集团旗下核心品牌“薇诺娜”实现收入22.60亿元,占公司总营收的比重高达95.46%。

珀莱雅旗下核心品牌“珀莱雅”,营收达到28.89亿元,对总营收的贡献占比达79.87%。其中,珀莱雅“大单品”双抗、红宝石、源力三大产品系列是支撑品牌营收的主力。

巨子生物旗下核心品牌“可复美”总营收达到12.3亿,相比上年同期增长101%,占总营收比例达76.6%。

华熙生物的“功效性护肤”业务线实现营收19.66亿元,占主营业务收入比例为63.92%;旗下四大品牌中,润百颜对营收贡献最大,达到6.3亿元。

上半年,上美集团旗下核心品牌“韩束”的营收首次突破10亿元,达到10.28亿元,占企业总营收比例达64.8% 。上美股份也依靠韩束品牌毛利率的提升带动了公司整体利润高增。报告期内,该公司实现营收15.87亿元,净利润1.01亿元,同比增加60.7%,毛利率69.0%,同比增加4.1个百分点。

不同于电商的“爆品”逻辑,品牌“大单品”往往是能够穿越市场周期的明星产品,具有市场前瞻性、技术领先性和用户忠诚度等特征。除了医疗器械类产品外,大多数护肤、彩妆类“大单品”都会经历数次产品迭代。

自2020年提出“大单品策略”以来,珀莱雅依靠双抗、红宝石、源力三大家族获得了持续的营收增长。根据财报数据,今年618期间,珀莱雅品牌成交金额获抖音美妆排名第6、国货排名第1,珀莱雅双抗3.0系列在618购物节期间销售量破百万。

作为贝泰妮集团旗下核心品牌,薇诺娜的多款明星单品也在今年618获得高增长。官方数据显示,经典王牌产品“薇诺娜舒敏保湿特护霜”全渠道销售62万支,皮肤学级防晒单品“清透防晒乳”在全渠道销售110万支,舒缓修护冻干面膜全渠道卖出1200万片。

“可复美胶原棒次抛精华”,巨子生物旗下上市近两年的大单品,在今年618期间全网销售超过3500万支,GMV同比增长700%以上,荣登抖音年度精华金榜TOP1和天猫爆款单品榜TOP3。

华熙生物旗下润百颜的大单品“屏障修护系列”、“光损伤修护系列”和“抗时光修护系列”,销售贡献也超过50%。华熙生物在财报中还特别提到,报告期内有多款大单品销售收入过亿,大单品产品/系列占比继续提升。

在“主推品牌”和“大单品策略”的基础上,各家美妆企业也在寻找“第二增长曲线”;具体押注什么品类实现增长,主要取决于市场需求和企业基因。

比如说,珀莱雅和丸美选择从细分品类切入,在彩妆、底妆品类上投入较大精力。

从半年报来看,珀莱雅集团旗下彩妆品牌彩棠、头发洗护品牌Off&Relax、护肤品牌悦芙媞单品牌收入分别增长78.65%、94.17%、64.80%。其中,彩妆品牌彩棠的销售收入达到4.14亿,对总收入的贡献占比达到11.4%,成为集团第二大品牌。

丸美集团旗下彩妆品牌“恋火”营收达到3.07亿元,对总营收贡献达到29%,同比增速达211.42%。

贝泰妮围绕“皮肤学级护肤”延伸出四个品牌,除了敏感肌护肤品牌“薇诺娜”,还有婴幼儿护肤“薇诺娜宝贝”、高端抗衰品牌“瑷科缦”和专业祛痘品牌“贝芙汀”。不过上半年,薇诺娜宝贝和瑷科缦的销售额仅占到集团营收的3.7%。

在核心品牌“一叶子”和“红色小象”增长放缓的情况下,上美集团于2022年5月推出婴童功效型护肤品牌“Newpage一页”。2023年上半年,Newpage一页收入达5900万元,较2022年上半年增长209.1倍,为总收入贡献占比提高至3.7%。

同样需要关注的是,寻找“第二增长曲线”也有可能让公司目标陷入“失焦”状态,导致增长放缓。例如,今年上半年,华熙生物旗下品牌润百颜、夸迪、米蓓尔和BM肌活的营收同比下滑2.04%、10.10%、16.81%和29.62%;功效性护肤品业务的收入也同比下降7.56%。

华熙生物对此做出回应,称公司主动放慢发展速度,对四大品牌进行全面梳理,深度审视业务健康,并进一步培育和提升关键能力,包括聚焦品牌定位、优化渠道结构,强化大单品战略、数字化运营等。

02抖音电商带来显著增长 2023年是“线下重启年”

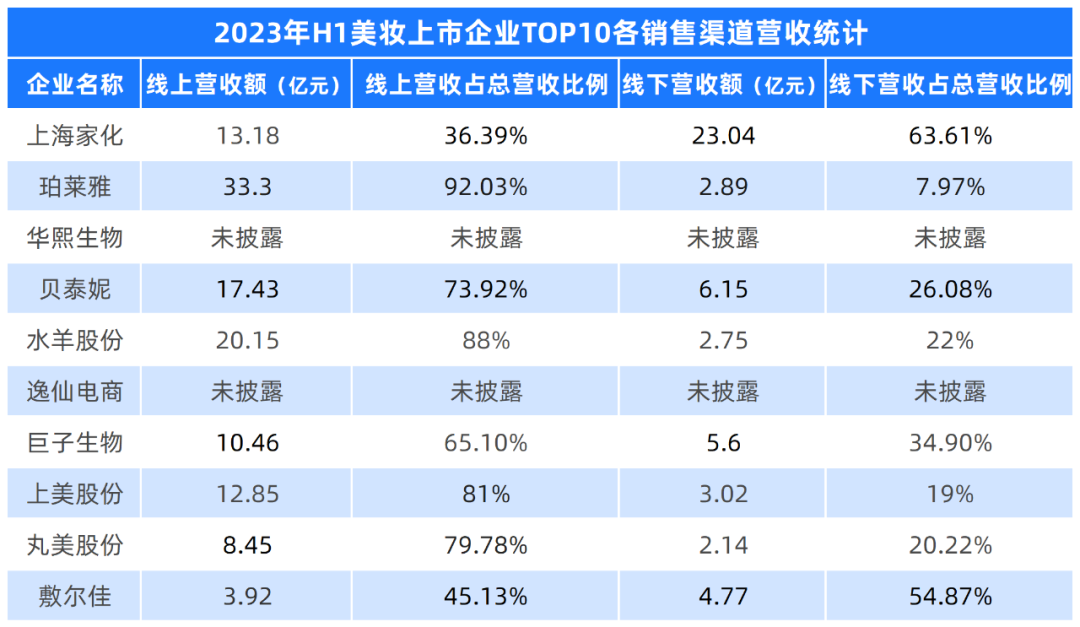

从主营销售渠道来看,十家美妆企业中,除了上海家化和敷尔佳的线下收入占比超过50%,其余品牌公司的线下收入占比都不高。电商依旧是美妆的主要销售渠道,尤其是以抖音为代表的直播电商平台,对品牌营收的贡献增长显著。此外,线下渠道开始复苏,大多数企业开始重视线下渠道的布局。

以珀莱雅、贝泰妮、巨子生物、水羊股份、丸美股份半年报数据为例。

今年上半年,珀莱雅线上渠道持续增长,线上收入达到33.3亿元,占比提升至92.03%;线下收入占比从2020年的29.99%收缩到今年上半年的7.97%,销售额也在逐年减少。

贝泰妮旗下品牌的主营渠道以天猫、抖音、京东等自营旗舰店为主。上半年,贝泰妮线上渠道销售收入为17.43亿元,占整体营收的73.92%,同比增长7.15%。

其中,薇诺娜天猫旗舰店营收6.89亿元,同比下滑4.66%;京东系的销售额较去年同期下滑4.91%,销售达1.33亿元。而在新兴渠道抖音电商,薇诺娜上半年的销售额达2.65亿,增幅达32.47%,占主营业务收入比例上升至11.26%。

上半年,巨子生物通过DTC店铺的线上直销收入约为9.78亿,占比60.9%;面向电商平台的线上直销收入为6808万元,占比4.3%,其中天猫、抖音等平台增长显著;线下直销收入3710万元,占比2.3%。直销渠道合计收入10.83亿元,同比增长111.94%,经销商销售收入5.23亿元,同比增长10.34%。

水羊股份上半年在抖音电商的营收4.97亿元,同比增长137%,开设网店数48家;淘系渠道营收7.57亿元,同比下降-13%,目前网店数量达288家。财报显示,水羊股份以淘系、抖音为代表的自营渠道收入占比从2017年的47%提升至2022年的66%。其中,抖音渠道虽然体量仍不及淘系,但增量明显。

丸美股份上半年线上渠道实现营业收入8.45亿元,同比增长58.97%,占公司总营收的比例为79.8%;其中以抖音为主的线上直营同比增长119.53%。

互联网口碑和行为数据研究机构用户说发布的《2023年上半年美妆市场复盘》显示,上半年抖音平台美妆销售额为500亿-750亿元,同比增长60.44%。另一家第三方机构欧特欧咨询的数据显示,抖音化妆品大类下8个细分品类的Top30,一共有210个品牌,其中80%以上的品牌获得增长,包括韩束、珀莱雅、丸美、可复美、肌活、薇诺娜、瑷尔博士等国货美妆品牌。

2023年也是国货美妆的“线下重启年”,盘点美妆上市企业的半年报可以发现,各大品牌纷纷布局CS、OTC分销、自营零售和新零售/即时零售等渠道。

珀莱雅半年报显示,上半年其销售费用为15.80亿元,同比增长41.46%,主要投入方向是新品牌孵化、线下渠道及海外渠道探索。

珀莱雅已经进驻了135家购物中心和141家百货,上半年其线下日化收入实现了5.64%的正增长。在上半年的业绩交流会上,珀莱雅对外透露,下半年将调整线下组织架构,将线下作为品牌形象提升的重要渠道。

贝泰妮的半年报显示,其线下渠道销售收入为6.15亿元,占主营业务收入比例也从去年同期的20.28%上升至26.08%,在线下渠道上重点投入“自营零售”和“OTC分销”渠道。

上半年,贝泰妮共计新开线下直营店37家,关店1家。截至2023年6月末,贝泰妮旗下直营店数量达到113家,线下自营模式主营业务收入为1383.8万元,虽同比增长了515.46%,但仅占主营业务收入0.59%。

OTC分销也是今年的重点。薇诺娜与超过7.4万家终端OTC药房合作,合作的连锁药房品牌数量超过550家。上半年,贝泰妮OTC分销渠道销售模式实现主营业务收入2.96亿,约占主营业务收入12.53%,占线下渠道收入比例则为48.07%。

值得关注的是,今年上半年,上海家化的新零售业务快速增长,增速约34%,占国内线下业务比重约26%,创下新高。经过近几年对新零售的探索和实践,上海家化已成为饿了么、美团、京东到家等的前十大供应商。

03营销和研发“双向投入” 科研实力塑造品牌长期价值

为了保持品牌知名度,提高市场占有率,巨额的营销投放几乎是美妆企业的标配。

目前来看,美妆上市公司的销售费用率普遍保持在40%-60%。2023上半年,美妆上市企业TOP10的销售费用总计达97.47亿元,销售费用在总营收中的占比在40%左右。

\

\

韩束品牌母公司上美股份的销售及分销开支为8.51亿元,在收入中的占比由去年同期的48.2%攀升至53.6%。对于营销费用的大幅增加,上美股份表示,销售费用的增加主要为提高品牌曝光度、把握新渠道机会,加大品牌宣传力度及渠道建设投入所致。

贝泰妮上半年销售费用为10.97亿元,占营业收入的比重为46.3%,同比增长17.8%。财报显示,销售费用的增长主要是随着公司销售规模增长,持续加大了对营销人员费用和仓储物流的投入,品牌形象推广宣传销售费用增长与销售规模增长基本匹配。

珀莱雅上半年的销售费用为15.8亿元,占营业收入的43.56%,同比去年增长 41.46%。珀莱雅对此解释为:“主要系本期形象宣传推广费(新品牌孵化、线下渠道及海外渠道探索)。”

2023年上半年,巨子生物销售费用为5.55亿元,占营业收入的比例为34.6%,同比增长高达110.3%。巨子生物在半年报中表示,销售费用的增长主要是因为线上直销渠道快速扩张,使得线上营销费用增加所致。

华熙生物今年上半年营收同比增长4.77%,而销售费用微增2.4%。华熙生物在业绩报告中提到,“公司主动进行战略调整降低发展的速度,造成了销售收入增速的下降。”

但明显向好的趋势是,几乎所有美妆上市企业对于研发的投入只增不减。从某种程度上来说,展现“研发实力”不仅正在成为主流的品牌营销策略,也是企业“真金白银”的投入结果。

今年上半年,国货美妆上市公司持续增强科研投入,10家公司的研发投入合计近7亿元。

国际美妆品牌的研发费用率主要集中在1.5%-3.5%之间,比如欧莱雅近五年平均为3.3%,宝洁约为3.2%。今年上半年,很多国货的研发费用率已逼近国际品牌的上限。美妆上市企业目前的研发投入可以大致分为两个方向,一是建立品牌研发中心、自有工厂以及外部联合实验室,二是从事自主化妆品原料开发和生产。

今年3月,贝泰妮新中央工厂正式投产,年产能达50亿元。在上半年财报中,贝泰妮也指出,其创新原料研发中心正在进一步加强基础研究,同时其独立的医疗器械研发部正重点开展二类、三类医疗器械的研发、生产转化和注册申报工作。

今年4月,水羊智能制造产业园正式开园,该产业园被业内誉为“拥有全球单体面积最大的美妆生产车间以及研发中心”,包含基础研发、配方开发、质量检测等多个环节,共16个实验分室,具备从原料到产品的全方位创新研发能力。

今年6月,“瑞金医院-逸仙电商集团医学护肤联合实验室”揭牌建成,双方将共同开展皮肤疾病的机制研究和功效护肤产品研发合作;8月,逸仙电商与科丝美诗建立的工厂逸仙生物科技正式运营投产。

今年7月,华熙生物宣布和山东大学合作创立“华熙生物-山东大学干细胞与皮肤组织再生研究中心”,同时继续与江南大学、中国计量科学研究院等科研院校机构合作,延续进行4项国家重点研发计划项目及2项山东省重点研发计划项目。

除此之外,华熙生物财报也显示,其目前在研原料及合成生物研发项目共121个,华熙生物北京合成生物学国际创新研发中心也进入高效运营阶段,已实现合成生物生产菌种的快速迭代,超10个产品进入中试阶段。

尽管高端国货美妆品牌的建设道阻且长,但通过半年报可以看到,作为行业“领头羊”的美妆上市企业正在通过底层的研发、产品、渠道能力,塑造品牌的长期价值。

.svg)